Plataformas DeFi 101: Dominando a Negociação de Criptomoedas em Finanças Descentralizadas

14/05/2025Investidores e traders de criptomoedas, vamos falar sobre Finanças Descentralizadas, ou DeFi, para abreviar. Já abordámos os fundamentos do DeFi noutro artigo; neste, vamos focar-nos especificamente nos benefícios que as Finanças Descentralizadas oferecem aos investidores e traders de criptomoedas.

Simplificando, o DeFi é um mar aberto de serviços financeiros anónimos e autocustodiais, onde o utilizador tem o controlo total dos seus fundos. Nenhum intermediário, como bancos ou outros custodiantes, toca alguma vez no seu dinheiro. No setor DeFi, você é o seu próprio cofre, a sua própria corretora, a sua própria mesa de operações. Por isso, o DeFi está a atrair investidores em criptomoedas e a negociar em massa, evoluindo a um ritmo alucinante. Por isso, decidimos apresentar um detalhe das oportunidades de negociação e investimento que pode aproveitar neste novo e dinâmico campo.

DeFi Explicado:

A tecnologia DeFi oferece um CAMINHO para o futuro da negociação, ou seja:

- P – Privacidade: Controla os seus fundos de forma anónima e nunca nenhum dado pessoal acede à rede.

- A – Acesso: Lida com uma vasta seleção de moedas, tokens e produtos fintech DeFi que não se encontram em mais lado nenhum.

- T – Transparência: Todos os registos de transações (mas não os seus executores) são públicos e verificáveis. A autoauditoria é possível para que se possa manter informado.

- H – Rendimentos elevados: As taxas de staking e de empréstimo de DeFi, bem como as oportunidades de especulação, excedem em muito o que qualquer banco ou corretora poderia oferecer. Estamos a falar de centenas de % APY ser a norma.

Produtos Financeiros Descentralizados

Em termos gerais, as operações no espaço DeFi enquadram-se numa destas categorias:

- Troca de moedas e tokens

- Emprestar criptomoedas

- Emprestar criptomoedas

- Fazer stake de criptomoedas

- Fornecer liquidez

- Agricultura de Rendimento

Ao comprar e tomar emprestado ativos DeFi, simplesmente 'apanha-os' para usar para os seus próprios fins. Ao emprestar, fazer staking, fornecer liquidez ou praticar yield farming, envia as suas moedas para a rede por um período limitado com juros. A rede utiliza então os seus ativos, tal como um banco utilizaria o dinheiro depositado, para financiar operações de outros utilizadores. No final do prazo de staking, a rede devolve os seus tokens mais juros – assim, ganha dinheiro por contribuir para as operações da rede.

As trocas básicas de tokens e as operações mais avançadas de empréstimo/empréstimo são geralmente divididas em diferentes plataformas de criptomoedas. Por exemplo, as trocas de tokens são ativadas por DEXes ou Exchanges Descentralizadas, sendo as mais proeminentes a Uniswap, SushiSwap, PancakeSwap, etc. Os empréstimos e empréstimos são feitos em protocolos de empréstimo como Aave e Compound, enquanto o yield farming é possibilitado por plataformas como Yearn.Finance.

Produtos DeFi para Investidores e Traders

Vamos falar sobre quais os produtos financeiros que pode alavancar no universo DeFi.

Plataformas DeFi para Investidores

Staking DeFi

As criptomoedas são adoradas pelos investidores pelas suas oportunidades de staking. Os investidores podem bloquear as suas criptomoedas DeFi diretamente na rede e ganhar uma fatia das taxas de transação que a rede cobra a outros utilizadores.

É um modelo win-win: os utilizadores podem contribuir para as operações da rede e beneficiar dela. Para além do staking básico em DeFi, pode executar os seus próprios nós validadores em redes como Ethereum, Solana e Avalanche. Desta forma, pode ganhar uma TAEG ainda maior e obter alguns privilégios dentro da rede.

É um modelo win-win: os utilizadores podem contribuir para as operações da rede e beneficiar dela. Para além do staking básico em DeFi, pode executar os seus próprios nós validadores em redes como Ethereum, Solana e Avalanche. Desta forma, pode ganhar uma TAEG ainda maior e obter alguns privilégios dentro da rede.

Yield Farming

O yield farming é uma prática algo avançada que envolve o staking e a movimentação de ativos entre diferentes protocolos para maximizar os rendimentos. O segredo é monitorizar as redes, encontrar as melhores oportunidades que surgiram e transferir os seus fundos para novos mercados para alavancar essas ofertas.

Embora possa parecer complexo, na verdade é quase sem esforço, graças a protocolos de otimização de rendimento como o Yearn.Finance e o Idle Finance. Analisam o horizonte dos mercados DeFi em busca de novas oportunidades de ganho e movimentam os seus fundos automaticamente para as aproveitar.

Rebalanceamento Automatizado de Carteira

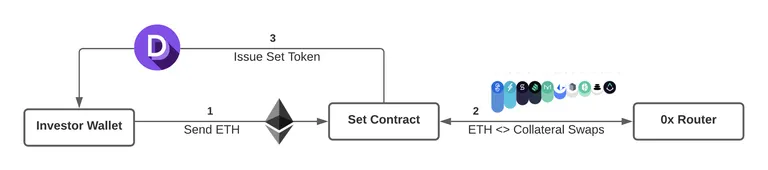

Os gestores de carteiras e os investidores sérios e de grande dimensão podem utilizar ferramentas exclusivas de gestão de carteiras DeFi. Serviços como o Set Protocol e o Token Sets permitem-lhe reequilibrar o seu cabaz de criptomoedas DeFi para melhor se adequar às suas necessidades e às mudanças no ambiente de mercado.

Isto é particularmente útil para os investidores que procuram manter um perfil de risco ou uma estratégia específica sem monitorizar constantemente o mercado.

Ativos Sintéticos e Derivados

Os ativos DeFi sintéticos estão em alta – são "clones" em blockchain de ativos tradicionais, como ações, índices, commodities e moedas. Se alguma vez pensou: "Todo este negócio das criptomoedas parece divertido, mas estou tão habituado a negociar ações neste momento", existe uma forma de entrar no modo cripto completo sem atrito.

Pode negociar estes ativos sintéticos inteiramente on-chain, a partir do seu próprio banco DeFi também conhecida como carteira de criptomoedas, e ainda assim estar em sintonia com o pulso dos mercados do mundo real. Imagine as oportunidades de diversificação e de hedge que isto abre.

Os fornecedores notáveis de ativos sintéticos são a Synthetix, Mirror Protocol e UMA (Universal Market Access).

Fundos de Índice Descentralizados

Qual o investidor que não gosta de fundos? A ideia de exposição sem complicações a um conjunto diversificado de ativos sem os gerir individualmente atrai investidores de qualquer tipo. E adivinhe? O mercado DeFi também tem isso. Pode comprar um cabaz descentralizado gerido de criptomoedas como um único ativo e colher os seus ganhos à medida que o seu preço aumenta, como faria com um fundo "normal". Não há complicações em selecionar manualmente ativos e negociações e muito pouco risco em comparação com o investimento manual.

A maioria dos investidores em fundos DeFi inicia a sua viagem com o DeFi Pulse da Coop Index (DPI) e o Metaverse Index, o DeFi++ e o BCP da PieDAO, e o PowerIndex (CVP) da PowerPool.

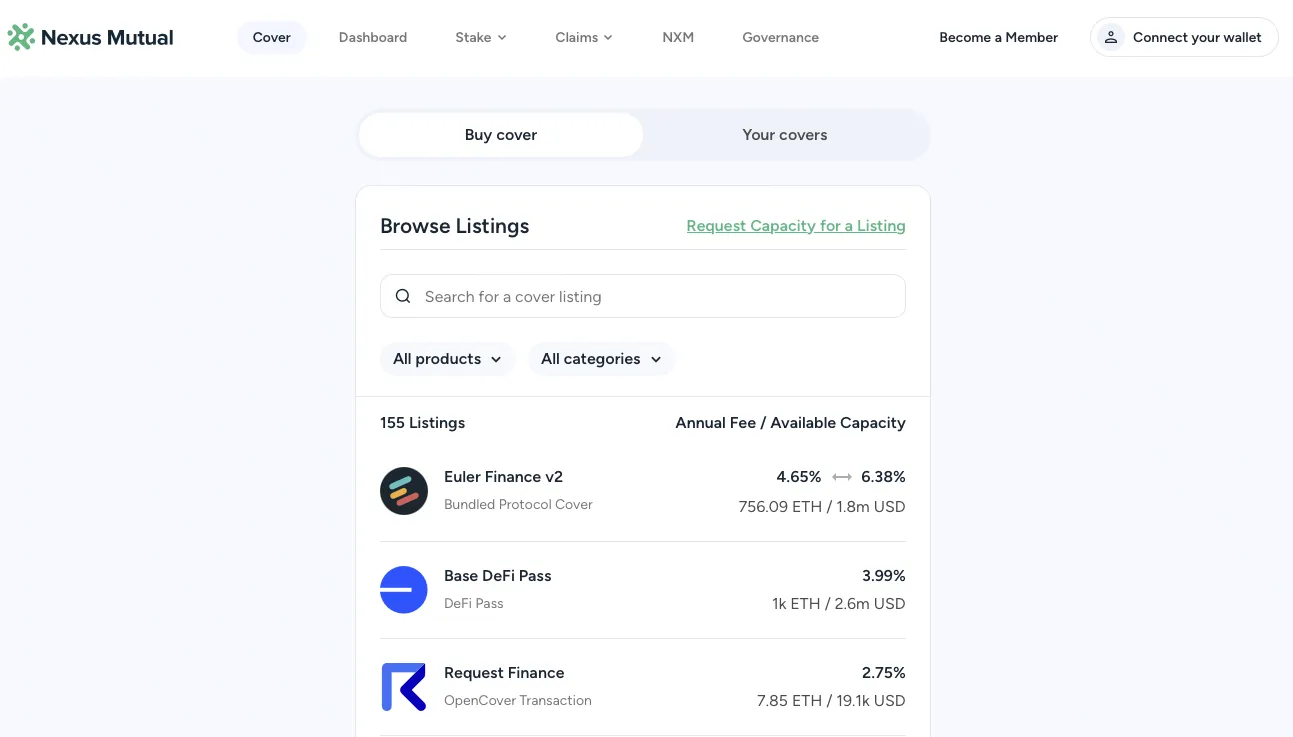

Seguro Descentralizado

Os contratos inteligentes são códigos automatizados e vulneráveis a bugs – ou pior, a hacks. Como a fintech DeFi não tem o botão Ctrl+Z, os investidores não se importariam com uma garantia extra de que os seus ativos não evaporariam em segundos.

Isto é possível graças a protocolos como o Nexus Mutual, Armor.fi e Cover Protocol, que oferecem cobertura on-chain para investidores. Pode adquirir cobertura para a sua posição, pagando um prémio por prazo, como faria na vida real. Caso o contrato inteligente que está a utilizar apresente problemas por um motivo ou outro, o protocolo avalia a sua reclamação e, se todas as condições forem cumpridas, reembolsará os fundos perdidos diretamente para a sua carteira de criptomoedas.

Plataformas de Negociação de Criptomoedas DeFi

Investir em produtos DeFi é muito bom, mas e os traders ativos? Existem oportunidades para ganhos alavancados de curto prazo neste ambiente on-chain? A resposta é sim, e as oportunidades de negociação DeFi são infinitas.

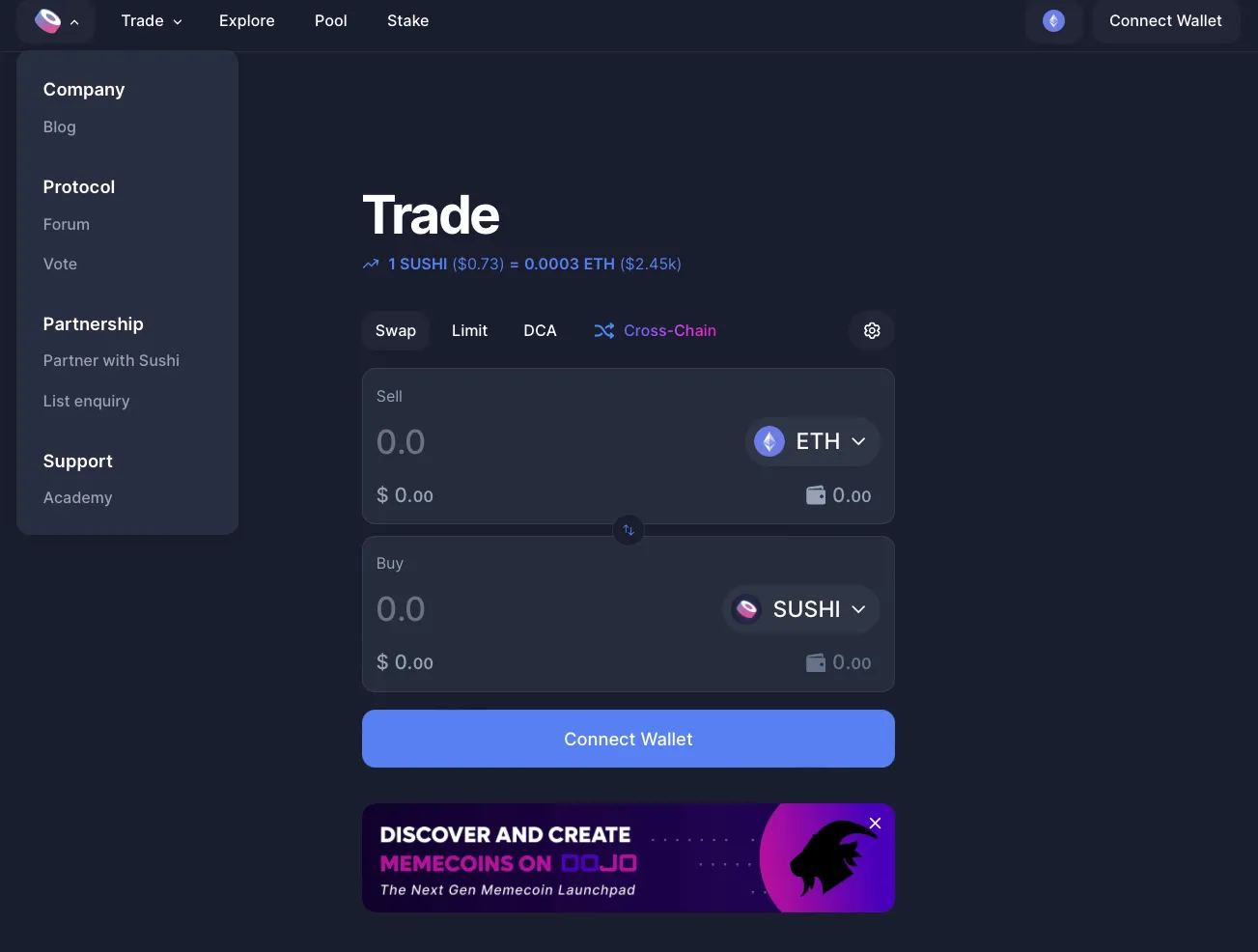

Exchanges Descentralizadas (DEXes) e Agregadores

Vamos começar pelo básico. As trocas simples de criptomoedas – ou seja, abdicar de um ativo da sua carteira em troca de outro – são viabilizadas por aplicações DeFi como Uniswap, SushiSwap, PancakeSwap e assim por diante. Foram concebidos para serem fáceis de utilizar e oferecerem trocas instantâneas e sem complicações, com estruturas de taxas flexíveis. Como é habitual, paga apenas a taxa de rede, que pode ser dinâmica, dependendo da blockchain da sua escolha.

Para maximizar a eficiência do seu Para negociações, pode utilizar agregadores como o 1inch e o Matcha – permitem-lhe criar rotas complexas e com preços eficientes para as suas transferências, para que não tenha de as procurar manualmente. Isto é ouro puro para navegar em condições voláteis e negociações de arbitragem.

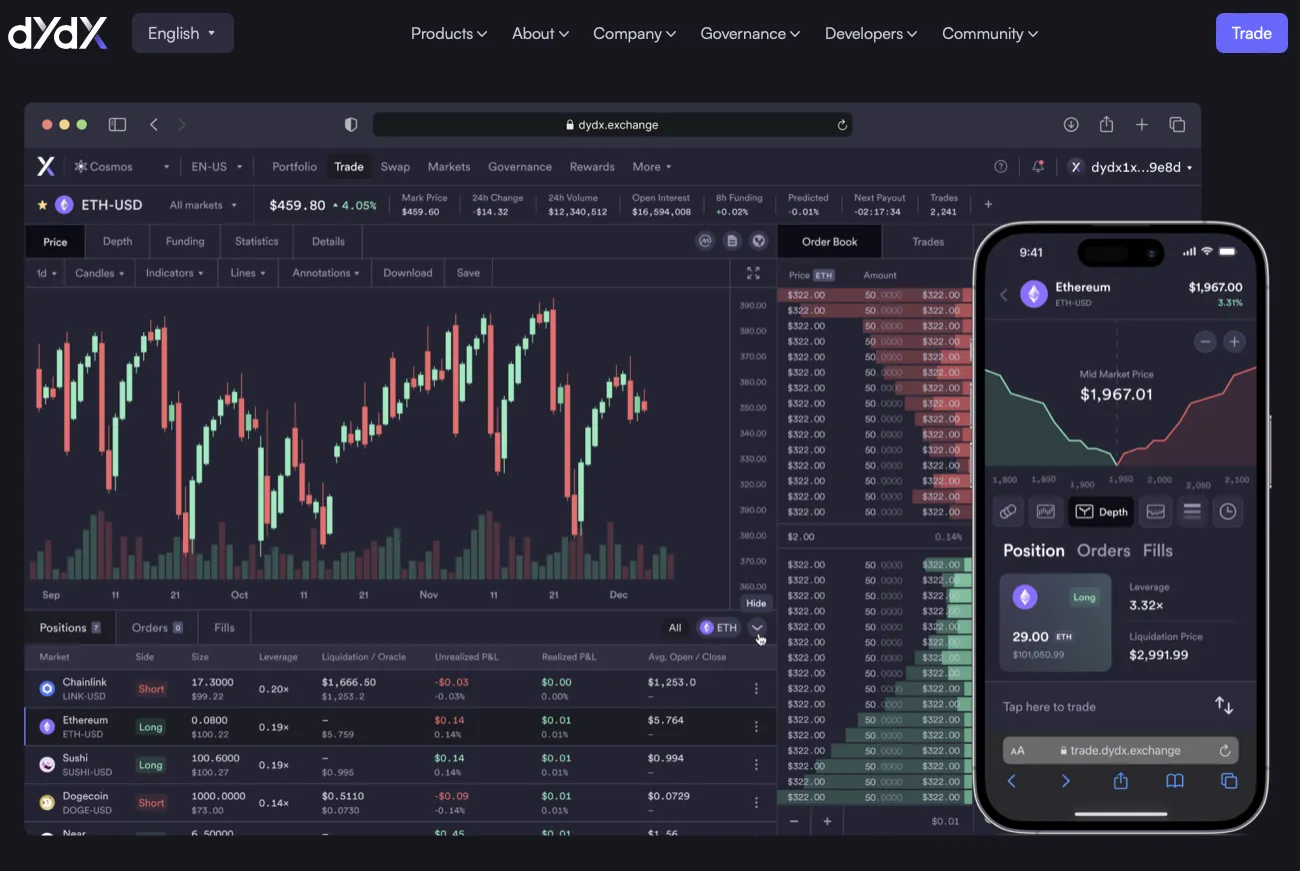

Contratos Perpétuos e Negociação de Opções

Para os traders avançados, o mercado DeFi oferece exchanges especializadas que lidam com futuros perpétuos de criptomoedas, também conhecidos como swaps perpétuos, bem como opções de criptomoedas. Ao contrário dos futuros tradicionais, os perps não têm data de validade e podem ser mantidos, em teoria, para sempre. Tal como os futuros tradicionais, os perps têm alavancagem, pelo que os especuladores profissionais se sentirão em casa aqui.

O que é ainda mais interessante é que as bolsas de negociação DeFi oferecem operações avançadas Kits de ferramentas, tais como gráficos de preços personalizáveis, análise de livro de ordens/profundidade de mercado e outras ferramentas cruciais para ganhos rápidos e de curto prazo. Combinado com a incessante atividade on-chain, isto permite aos traders especular constantemente sobre os movimentos futuros dos preços, sem parar, 24 horas por dia, 7 dias por semana – sem dependência de custódia, sem KYC e sem regulamentos à vista.

Os traders de criptomoedas DeFi recorrem frequentemente a plataformas como dYdX, Perpetual Protocol, Serum DEX e Hegic.

Empréstimos Flash

Os empréstimos flash são uma característica avançada das fintechs DeFi que simplesmente não consegue imaginar nas finanças tradicionais. Permitem que os traders de criptomoedas tomem emprestado grandes quantias de criptomoedas instantaneamente – o mesmo que um empréstimo de margem, mas sem garantia. Parece demasiado bom para ser verdade? Bem, há um senão: deve pagar o empréstimo instantaneamente na mesma transação – daí o nome "flash". Se o pagamento não for efetuado, o protocolo cancela toda a operação como se o empréstimo nunca tivesse ocorrido. O saldo da sua carteira é então revertido para o valor anterior ao empréstimo, como se alguém tivesse pressionado CTRL + Z.

Para a plataforma do credor, isto significa risco zero. Para o mutuário, abre enormes oportunidades de negociação. Suponha que está a contrair um empréstimo rápido para uma arbitragem de negociação DeFi entre DEXes. Aceita a negociação, embolsa a diferença e o protocolo fica feliz por ter sido útil. E isto só é possível graças ao poder dos contratos inteligentes.

Os empréstimos rápidos são mais frequentemente encontrados em protocolos de empréstimo como Aave, Compound, MakerDAO, etc.

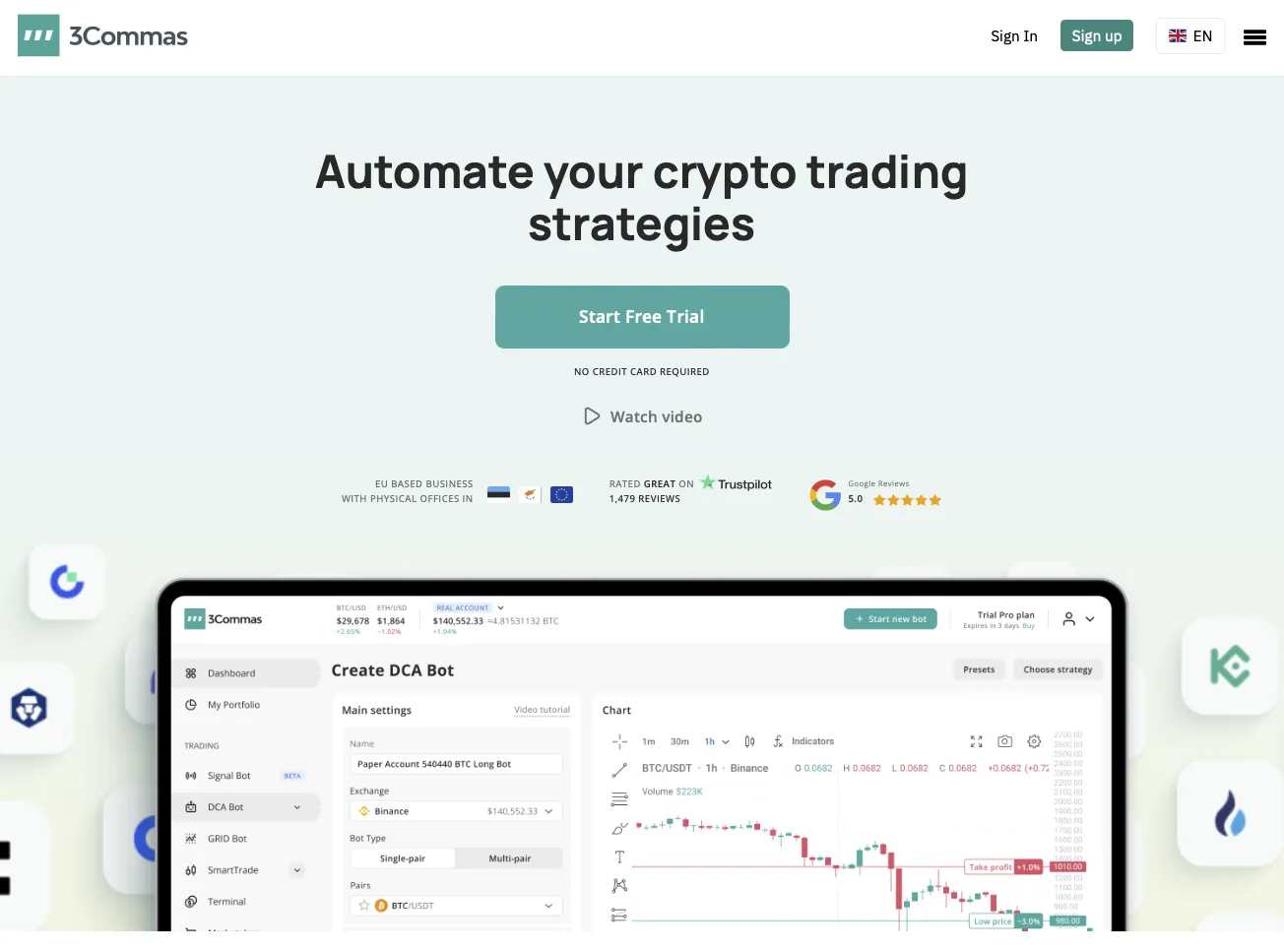

Negociação Algorítmica e Bots

Sejamos honestos: toda a gente adora bots de negociação. E é aí que a negociação DeFi domina completamente as finanças mundiais – fornece kits de ferramentas e algoritmos que seriam quase impossíveis de imaginar nos mercados tradicionais. Fale sobre bots DCA, bots de grid, algoritmos de rebalanceamento inteligente e muito mais – seja qual for o seu estilo de negociação, pode automatizá-lo como um profissional em DeFi. O mais crucial é o acesso a múltiplas exchanges e a natureza modular dos bots de negociação blockchain. Pode implementar estratégias infinitamente complexas numa variedade de bolsas, mantendo-se flexível e independente de supervisão.

Os protocolos que fornecem ferramentas de negociação algorítmica incluem o Rook, Gelato, Hummingbot, 3Commas, InstaDapp e muitos outros.

Provisão de Liquidez e Criação de Mercado

Os traders avançados de criptomoedas podem envolver-se na provisão ativa de liquidez em plataformas como o Bancor, Balancer ou Uniswap V3, utilizando posições de liquidez concentrada para captar taxas de negociação mais elevadas. Esta estratégia permite aos traders DeFi ajustar a sua exposição à liquidez em gamas de preços específicas, maximizando os retornos enquanto participam ativamente no mercado.

Negociação entre Cadeias e Pontes

Com a ascensão dos ecossistemas multicadeia, plataformas como a Thorchain e a Anyswap permitem a negociação DeFI entre cadeias. Os traders podem transferir os seus ativos perfeitamente entre blockchains sem recorrer a corretoras centralizadas. Isto é mais valioso para os traders de arbitragem, uma vez que oferece infinitas oportunidades de capitalizar sobre as discrepâncias de preços.

Copy Trading e Social Trading

O Copy Trading é uma tendência popular nos últimos anos, uma vez que permite aos traders menos experientes imitar as negociações daqueles com mais experiência.

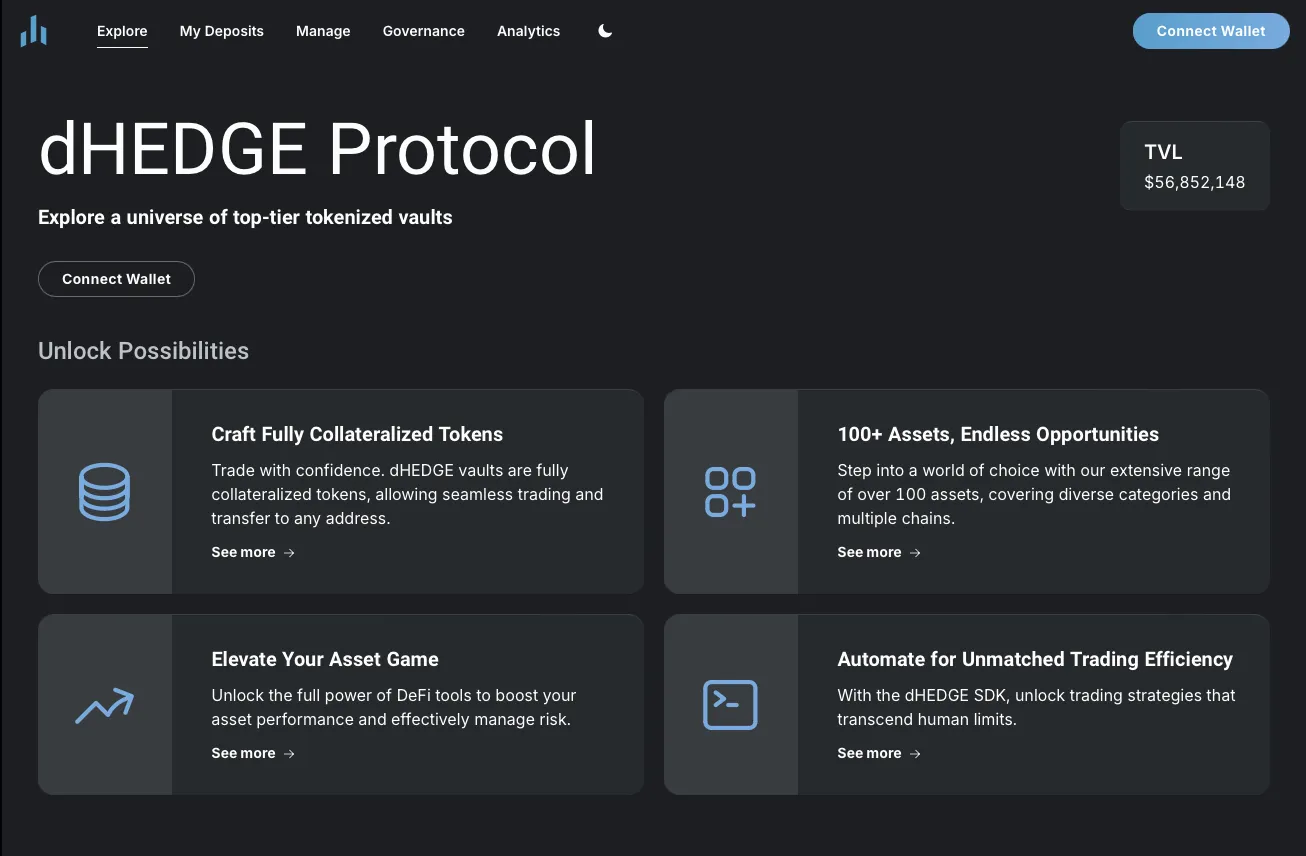

Algumas plataformas DeFi avançadas, como o dHEDGE e o Os TokenSets oferecem capacidades de negociação social onde os traders menos experientes podem acompanhar e replicar automaticamente as negociações dos traders com melhor desempenho. Isto abre estratégias avançadas a um público mais vasto, democratizando o acesso a abordagens de negociação especializadas.

Como pode ver, as Finanças Descentralizadas têm um pouco de tudo para todos, seja no estilo de negociação ou de investimento.

Concluindo: Potencial e Ressalvas do DeFi

O DeFi representa uma mudança na forma como os serviços financeiros são acedidos e utilizados. Em vez de depender de um custodiante, os utilizadores têm agora o controlo total sobre os seus fundos. Em vez de depender de uma corretora, os traders são livres de negociar qualquer coisa, em qualquer lugar, por qualquer ordem. Em vez de ficar preso ao ecossistema de um banco, o DeFi permite-lhe ser o seu próprio banco e utilizar todos os serviços financeiros existentes neste campo sem restrições. No entanto, sendo o seu próprio banco, também está a abraçar o backend das suas transações DeFi, bem como todos os potenciais perigos. Lembre-se dos principais perigos do DeFi: as transações blockchain são irreversíveis, o que significa que é o único que pode evitar as suas perdas. Além disso, lembre-se que os contratos inteligentes podem ser vítimas de bugs e explorações, por isso pesquise com atenção antes de optar por um serviço.